Dirigeants d'entreprise, découvrez les avantages du plan d'épargne salariale

27 septembre 2018

Dirigeants d'entreprise, découvrez les avantages du plan d'épargne salariale

Les plans d’épargne salariale, communément appelés PEE (Plan Epargne Entreprise) et PERCO (Plan Epargne Retraite Collectif) sont connus de tous et pourtant ils sont majoritairement utilisés par les grandes entreprises. Ceci parce que leur mise en place est obligatoire à partir de 50 salariés.

Seulement 20% des petites entreprises disposent de ces plans alors que cela pourrait aussi présenter de nombreux avantages pour leurs salariés et leurs dirigeants. Il est possible de mettre en place un plan d’épargne salariale dès lors que l’entreprise a 1 salarié.

L’épargne salariale permet de :

- Se constituer un patrimoine personnel efficace, par le biais de l’entreprise

- Partager le profit avec un outil efficace

- Motiver et fidéliser ses salariés

- Piloter le niveau d’impôt de l’entreprise

Trois notions sont à comprendre dans l’épargne salariale :

- L’intéressement correspond à des primes de performances que l’entreprise verse à ses salariés.

- La participation est une prime versée aux salariés mais qui dépend des bénéfices de l’entreprise. (Obligatoire à partir de 50 salariés)

- L’abondement est une prime à l’épargne et constitue un complément que l’entreprise peut verser à ses salariés et ses dirigeants dans le cadre d’une épargne volontairement versée par les individus sur les plans d’épargne mis à disposition par l’entreprise. La prime versée par l’entreprise peut aller jusqu’à 300% du montant versé par un salarié ou un dirigeant. (dans une certaine limite)

Il est important de savoir qu’un tel dispositif est très simple à instaurer puisqu’une signature de chaque employé suffit. Lorsque l’on met en place un plan d’épargne salariale, il est conseillé de constituer un budget préalable pour pouvoir prévoir les sommes liées à l’abondement et l’intéressement que l’on choisit de distribuer. Cela permet de contrôler son budget et de planifier les dépenses liées à ce dispositif.

Une règle importante à respecter est liée au caractère collectif des dispositifs de plans d’épargne salariale. Il est en effet obligatoire de verser ces sommes à l’ensemble de ses employés et on ne peut donc pas favoriser une personne en particulier.

La « fiscalité sociale » (ou forfait social) applicable sur les primes versées par l’entreprise est très avantageuse si on la compare aux charges sociales applicables aux autres modes de rémunérations classiques. Et il est prévu que ces forfaits sociaux soient encore abaissés dans le cadre de la loi PACTE afin de favoriser le travail et l’épargne des salariés.

Enfin, il faut prévoir les frais administratifs correspondant aux frais de tenue de comptes. Ceux-ci peuvent être pris en charge par les salariés qui en bénéficient.

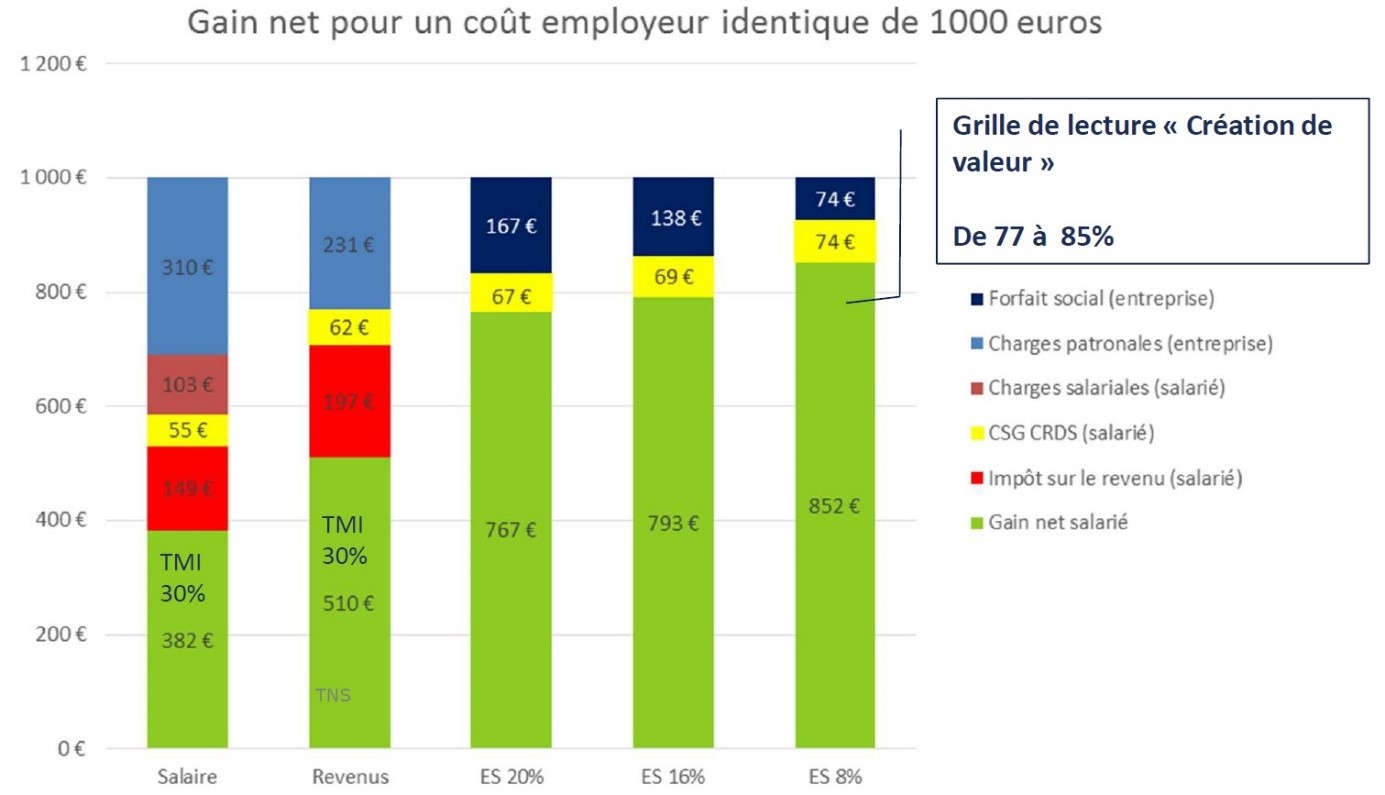

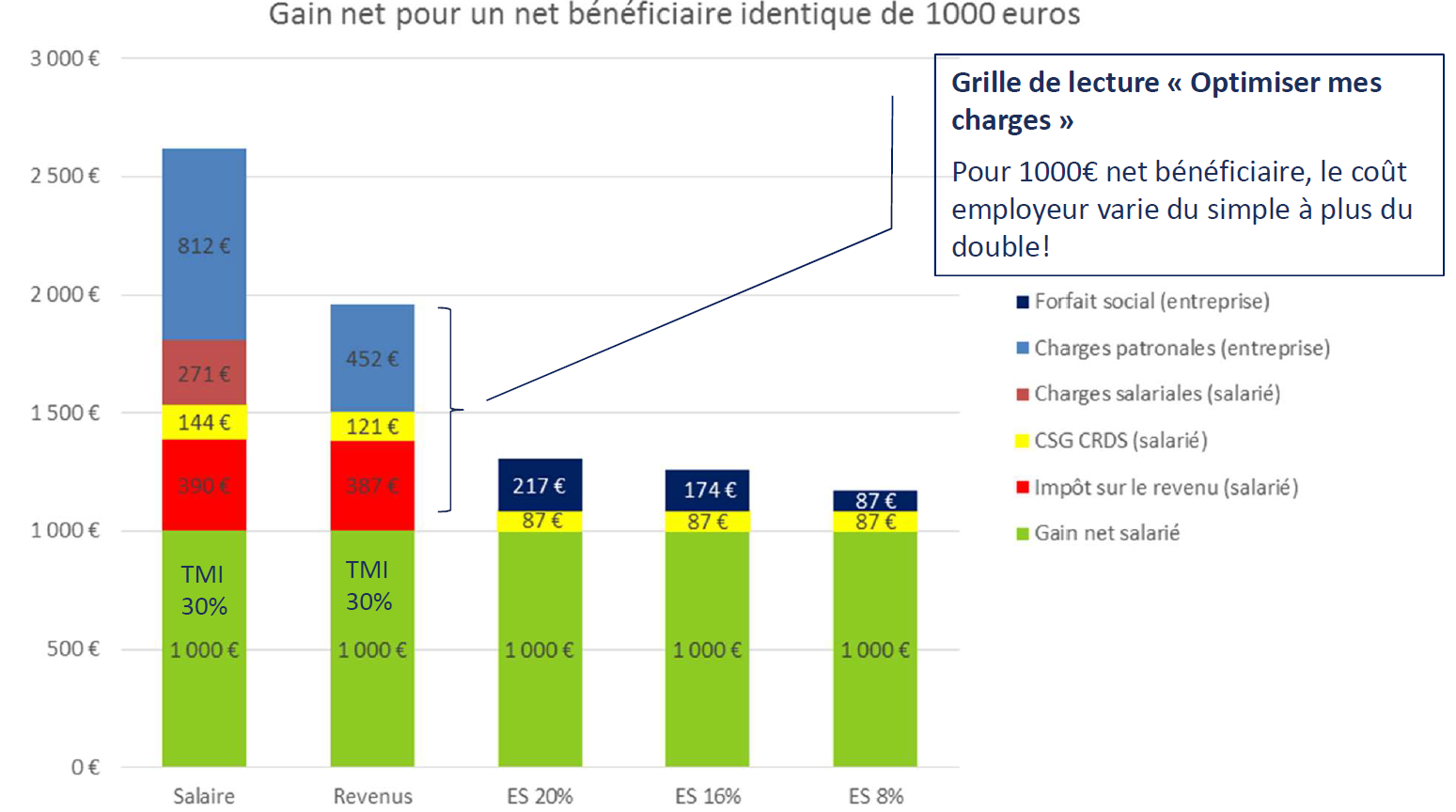

Exemple d’efficacité du versement de primes via l’épargne salariale (source Eres)

|

Gain net pour le bénéficiaire pour 1000€ versé par l’entreprise

|

|

Gain de charges pour l’entreprise pour 1000€ net perçu pour un bénéficiaire

|

Les dispositifs d’épargne salariale peuvent s’avérer très pertinents. Ils permettent aux salariés ainsi qu’aux dirigeants de profiter des bons résultats de l’entreprise et de se sentir impliqués. Cela n’est pas à négliger quand on sait que le bien-être au travail revêt une dimension de plus en plus importante.

Lors de la mise en place d’un dispositif d’épargne salariale, il est conseillé de se faire accompagner par un professionnel qualifié tel qu'un expert-comptable ou un conseiller en gestion en patrimoine en raison des nombreuses options possibles.

La rédaction de cet article s'est inspirée d'un texte provenant du site H24 Finance